28 oktober 2024

28 oktober 2024

Het woord van de afgelopen week was “Trump-trade”. Posities werden ingenomen met de verwachting dat de nieuwe president van de Verenigde Staten Donald Trump gaat worden.

Zo stegen de rendementen op Amerikaanse staatsleningen van 3,65% voor 10-jarige leningen naar 4,25%. Een spectaculaire stijging voor deze beleggingscategorie die als veilige belegging wordt gezien. Volgens sommige analisten zal Trump mogelijk aanzienlijke uitgaven gaan doen, wat de Amerikaanse overheid dwingt meer te lenen en zo de rente doet stijgen. Daarnaast zal Trump de importtarieven verhogen en dat zorgt mede voor inflatie.

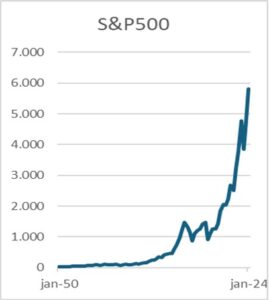

De koersen van bankaandelen stegen eveneens. Ook hier een “Trump-trade”. Naast dat deze sector profiteert van de hogere rente speelt ook deregulering in het voordeel van de financiële waarden. Trump zal wellicht een aantal maatregelen schrappen waardoor banken hun overtollig kapitaal kunnen uitkeren aan de aandeelhouders. En ook de bedrijfsonderdelen die bedrijven begeleiden bij fusies en overnames kunnen profiteren van president Trump. Hij zal immers bedrijven de vrijheid geven om overnames te doen. Sommigen zagen de spectaculaire koersstijging van Tesla (in een week tijd een stijging van bijna 22%) als een Trump Trade. De topman van Tesla Elon Musk maakt nogal duidelijk naar wie zijn voorkeur uitgaat. Maar wie beter analyseert weet dat de stijging meer komt door de beter dan verwachte kwartaalcijfers van de producent van elektrische auto’s. Ook de stijging van de rente komt wellicht niet door de “Trump-trade” maar door de goede werkgelegenheidscijfers begin oktober. Het is gevaarlijk, zo blijkt uit het verleden, om aandelen te kopen in de verwachting wat een nieuwe president zou kunnen doen. Het voorbeeld ligt in de energie-aandelen. Toen Trump in 2016 werd gekozen als president zou men deze sector kunnen aanbevelen. Trump is niet de persoon die zich zorgen maakt over de milieueffecten die de oliebedrijven hebben. Echter tijdens het presidentschap daalde de sector met meer dan 15%. Toen in 2020 Biden werd gekozen zou men niet verwachten dat deze sector het goed zou doen. Biden maakt zich immers meer zorgen over het milieu. Maar de energiesector is in de afgelopen vier jaar met 40% gestegen. Dit is dan ook meteen het antwoord of portefeuilles moeten worden ingericht op de komende verkiezingen. Het is praktisch onmogelijk om deze “verkiezingsproef” te maken. Natuurlijk kan men via derivaten bescherming kopen op een mogelijke daling. Maar zoals eerder aangegeven zijn de premies die men moet betalen hoog. En dan is de bescherming niet gegarandeerd. Dat is het pas als de daling forser is dan waar de markt vanuit gaat. Waar moeten beleggers op hopen? Als we kijken naar de statistieken dan blijkt dat sinds 1950 de S&P500 gemiddeld met 12,1% steeg onder een Democratische president. Onder een Republikein was dit 7,1%. Daarbij wel aangetekend dat onder Nixon en George W Bush de economie door een crisis ging. Een ding is zeker, al te rigourreus beleggingsbeslissingen nemen komende week is niet het beste.